Columns

Diverse fiscalisten geven in dit onderdeel hun mening over een fiscaal onderwerp of roepen de politiek op om verbeteringen aan te brengen in bestaande wet- en regelgeving of wetsvoorstellen.

Diverse fiscalisten geven in dit onderdeel hun mening over een fiscaal onderwerp of roepen de politiek op om verbeteringen aan te brengen in bestaande wet- en regelgeving of wetsvoorstellen.

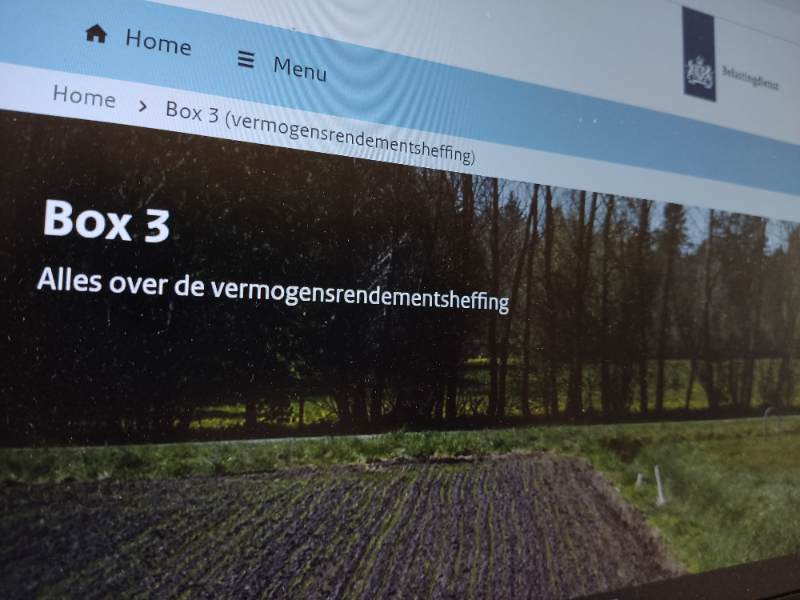

Bij de berekening van het box 3-inkomen dient men alert te zijn als het gaat om vorderingen en schulden met een vaste rente. Ik heb al meerdere columns aan dit onderwerp gewijd, zie onder andere TaxLive van 30 december 2024, “Box 3: vorderingen en schulden op de gong van Bohemian Rhapsody”. Ook politiek Den Haag heeft de problematiek van de waardering van vorderingen en schulden inmiddels onderkend. Reden om hier nog één laatste keer aandacht voor te vragen.

Het is eindelijk zover. Het kabinet heeft op 19 mei 2025 het wetsvoorstel ‘Wet werkelijk rendement box 3’ ingediend bij de Tweede Kamer. Zoals de naam al aangeeft, belast de nieuwe wet het werkelijk rendement op vermogen in box 3 van de inkomstenbelasting. Daarmee voldoet het kabinet aan een langgekoesterde wens van de Kamer. De voorgestelde fiscale regels voor box 3 moeten op 1 januari 2028 ingaan. De wet eerder invoeren, lukt niet. Verder uitstel van de inwerkingtreding van de wet is onwenselijk. De nieuwe heffing komt in de plaats van de sinds 2001 bestaande heffing over verondersteld rendement in box 3 via een forfait (met tegenbewijs).

Per 31 december 2023 is de Wet minimumbelasting 2024 (WMB 2024) ingevoerd. De wet voorziet – kort gezegd – in een mogelijke additionele bijheffing (tot maximaal 15%) op de vennootschapsbelasting van (zeer) grote multinationale ondernemingen of nationale groepen met een (geconsolideerde) jaaromzet van ten minste € 750 mln. per jaar (het omzetcriterium). Wanneer de Nederlandse vennootschapsbelastingheffing van dergelijke ondernemingen effectief gezien lager uitvalt dan minimaal 15%, dan vult die WMB 2024 dat in wezen aan tot dat gewenste minimumniveau. Die WMB 2024 maakt als zodanig overigens geen deel uit van de Wet VPB 1969, is daarvan ook niet-aftrekbaar, maar vormt een afzonderlijke op zichzelf staande (winst)belasting. Ook woningcorporaties kunnen onder omstandigheden te maken krijgen met die bijheffing uit hoofde van de WMB 2024. En gelet op de achtergrond daarvan wringt dat.

In de voorgestelde Wet tegenbewijsregeling box 3 wordt het zakelijkheidsbeginsel geïntroduceerd bij de verhuur en het eigen gebruik van vastgoed en voor leningen tussen gelieerde partijen. In dit tweede en laatste deel van een columnreeks over het zakelijkheidsbeginsel, behandel ik de rente bij leningen tussen gelieerde partijen.

In de voorgestelde Wet tegenbewijsregeling box 3 wordt het zakelijkheidsbeginsel geïntroduceerd bij de verhuur en het eigen gebruik van vastgoed en voor leningen tussen gelieerde partijen. In twee columns ga ik in op dit zakelijkheidsbeginsel, te beginnen met de verhuur en het eigen gebruik van vastgoed.

Op 13 maart 2025 stuurde de staatssecretaris van Financiën het voorstel van de ‘Wet tegenbewijsregeling box 3’ naar de Tweede Kamer (TK 36.706, nr. 2), vergezeld van onder andere een Memorie van Toelichting (TK 36.706, nr. 3). Met veel respect las ik hoe de staatssecretaris de oekazes van de Hoge Raad heeft gecodificeerd. Veel bewegingsruimte had de staatssecretaris daarbij overigens niet, omdat de Hoge Raad betrekkelijk uitvoerig was bij het opschrijven van de rekenregels voor de bepaling van het werkelijk rendement.

De vastgoedsector bevindt zich in een turbulente periode waarin rentekosten en belastingdruk exponentieel zijn gestegen over een periode van vijf jaar, terwijl huurprijzen aan een plafond gebonden zijn. In dit complexe speelveld kondigt de staatssecretaris voor volgend jaar een verdere verhoging van de belastingdruk met ruwweg 30 procent aan. Terwijl deze druk de vastgoedmarkt beïnvloedt – immers, beleggers verkopen zodra een huurwoning vrijkomt – betalen de huurders ironisch genoeg de prijs.

In het maatschappelijke debat komt de schenk- en erfbelasting geregeld aan de orde. Bijvoorbeeld als middel om vermogen zwaarder te belasten ten opzichte van inkomen uit arbeid, of om iets te doen aan vermogensongelijkheid. Of dit goede ideeën zijn, is in hoge mate afhankelijk van persoonlijke voorkeuren. Tot op heden kon een discussie worden afgekapt met: “Het kabinet heeft geen voornemens om de schenk- en erfbelasting aan te pakken”. Maar nu lijkt er écht iets te bewegen: door evaluaties van regelingen in de huidige wet komt het onderwerp weer op de politieke agenda. Wat is de stand van zaken?

Stefan Tax kennen we als een fel tegenstander van de erfbelasting. In twee columns legt hij dit nog eens uit, waarbij hij in essentie zijn betoog herhaalt dat hij eerder hield in het Nederlands Dagblad (5 augustus 2024). Om zijn betoog te ondersteunen winkelt Tax zo selectief in de feiten, dat ik mij geroepen voel om te reageren.

In dit vervolg van mijn beschouwing over de erfbelasting richt ik mij op de vraag in hoeverre de erfbelasting daadwerkelijk bijdraagt aan het verminderen van vermogensongelijkheid.

Sommige fiscale structuren werken met een tweetrapsraket: een eerste stap nu, een vervolg later. Dit opiniestuk is vergelijkbaar. Gezien de omvang en complexiteit van het debat over erfbelasting verschijnt het in twee delen. Dit eerste deel werpt een kritische blik op de erfbelasting zelf en de gevolgen ervan voor belastingbetalers, ondernemers en de economie. Later volgt het tweede deel, waarin ik de relatie behandel tussen erfbelasting en vermogensongelijkheid, evenals de effecten op kapitaalvlucht en de administratieve lasten.

Op 1 juli 2025 verandert de splitsingsvrijstelling in de overdrachtsbelasting. Voor het mkb is dit een hele vervelende verandering, want die brengt voor ondernemers een lastenverzwaring met zich mee en het maakt toekomstige bedrijfsopvolgingen een stuk ingewikkelder.

Soms krijg je een klant op spreekuur, met ernstige buikklachten. Homo ethicus die je bent, probeer je die klant tijdens het consult te helpen. Want als een klant zich niet helemaal lekker voelt, wil je dat oplossen. Daarvoor heb jij het mooiste vak van de wereld, dat van belastingadviseur, gekozen: mensen helpen.

Kent u dat gevoel? Op papier lijkt alles mooi geregeld, maar in de praktijk blijkt het een doolhof van onwerkbare regels en kleine lettertjes. Dat is precies wat er aan de hand is met de belastingheffing in box 3. Ondanks meerdere waarschuwingen van de Hoge Raad blijft de wetgever halsstarrig vasthouden aan een systeem dat niet eerlijk is en juridisch op drijfzand staat.

De aof-premie is één van de premies werknemersverzekeringen. Deze wordt volledig door de werkgever gedragen, werknemers betalen er niet voor. Vanuit werkgeversperspectief is de aof-premie een loonkostenpost. De Aof-premie is bedoeld om het Arbeidsongeschiktheidsfonds te vullen. Dat fonds is gebaseerd op een zogenoemd omslagstelsel. Met de premies die in een jaar binnenkomen, worden de uitkeringen die dat jaar ten laste van het fonds komen, betaald. Bij een omslagstelsel hoort niet dat er structureel overschotten worden gerealiseerd.

Deze week op 30 januari 2025 staat in de Tweede Kamer box 3 op de agenda. Afgelopen vrijdag 24 januari 2025 heeft de Staatssecretaris van Financiën een brief gepubliceerd over het nieuwe box 3-regime vanaf 2028 en afgelopen maandag 27 januari 2025 antwoorden op Kamervragen over zowel het nieuwe box 3-regime vanaf 2028 als het tussenregime tot 2028 en de tegenbewijsregeling die de Hoge Raad in dit regime heeft geïntroduceerd. En de trend is duidelijk: het kabinet gaat door op de ingeslagen weg, zowel met betrekking tot de tegenbewijsregeling in box 3 als met betrekking tot het werkelijke rendement in box 3 vanaf 2028. De vraag is of dat zo verstandig is.

Naar aanleiding van mijn vorige column over de berekening van het werkelijk rendement in box 3, kreeg ik tal van opmerkingen en vragen over investeringen in onroerende zaken. In hoeverre leiden die investeringen nou wel of niet tot een waardestijging die tot het werkelijk rendement in box 3 behoort. De hoofdregel luidt immers dat het verschil in eindwaarde van een onroerende zaak (op 31 december van enig jaar) en de beginwaarde daarvan (op 1 januari van dat jaar) een belaste vermogensmutatie vormt. Maar wat nu als die waardestijging is veroorzaakt door investeringen door de eigenaar zelf? In hoeverre is ook dan sprake van een belaste waarde-aanwas?

Na 14 arresten van de Hoge Raad sinds juni 2024 en zes Kamerbrieven naar aanleiding van deze arresten, kunnen we een redelijk zorgvuldige inschatting maken van wat in box 3 onder het begrip ‘werkelijk rendement’ moet worden verstaan. Een belangrijke variabele, want als in enig belastingjaar het werkelijk rendement lager is dan het forfaitaire rendement, hoeft een belastingplichtige niet meer belasting te betalen dan over het werkelijk rendement.

Dankzij de Hoge Raad kunnen mensen kiezen of zij in box 3 over hun werkelijk behaald rendement worden belast, of toch liever over het fictieve rendement. Een kwestie van goed rekenen: er waren in het verleden maar weinig jaren waarin dat werkelijk rendement daadwerkelijk lager was dan het forfaitaire rendement.

Als vannacht om 00:00 uur op NPO Radio 2 de gong van Queen’s Bohemian Rhapsody klinkt, denken de meesten aan oliebollen, champagne, gelukwensen en vuurwerk. Een enkeling aan het doorslikken van ‘doce uvas’. Deze gedeformeerde geest denkt echter aan iets heel anders, veel spannender, de nieuwe peildatum voor box 3! Tsjonge, wat gaat de tijd toch snel. We kennen nog niet eens de forfaitaire rendementen voor banktegoeden en schulden per 1 januari 2024 en peildatum 1 januari 2025 dient zich alweer aan. Prachtig!

De Hoge Raad heeft op vrijdag 20 december 2024 weer vier arresten gepubliceerd over box 3, deze keer met de tweede woning als thema. Daarmee staat de teller inmiddels al op 18. In de laatste reeks van arresten geeft hij antwoorden op de vragen hoe je ongerealiseerde waardeveranderingen moet bepalen en hoe het eigen gebruik van een tweede woning moet worden gewaardeerd. In eerste instantie lijken het fiscaal gunstige uitspraken, maar in tweede instantie fronsten ze wel mijn wenkbrauwen. Raken we niet van de drup in de regen?

Dat box 3 een drama is, is een eufemisme. Dat geldt zowel voor het wetgevende traject als voor de heffingspraktijk. Het ziet er naar uit dat de door de wetgever beoogde heffing over het werkelijke rendement niet voor 2028 zal zijn gerealiseerd. Tot dat jaar zal de tegenbewijsregeling gelden. Is het werkelijke rendement lager dan het forfaitaire dan vindt de heffing op verzoek plaats over het werkelijke rendement. De belastingplichtige heeft the best of both worlds. Bedenk hierbij wel dat de Hoge Raad een beperkte invulling aan het tegenbewijs heeft gegeven: geen rekening met kosten en geen heffingvrij vermogen.

Een lijfrenterekening zit bij overlijden van de rekeninghouder ‘gewoon’ in diens nalatenschap. Ofwel, het testament of het wettelijke erfrecht bepaalt de bestemming bij overlijden. De uitkeringen gaan door bij de erfgenamen, tot de rekening leeg is. Dat de lijfrenterekening na overlijden overgaat op (meestal) de erfgenamen, heeft nooit de aandacht gekregen van de wetgever die het verdient. Het wordt tijd om dat te veranderen.

Met veel interesse heb ik de recente Uitvergroot ‘HvJ EU gaat (wederom) stilzwijgend om: over ‘economische logica’ en kunstmatigheid’ van Wisman gelezen, waarin zij de zaak X BV (ECLI:EU:C:2024:822, V-N 2024/47.10) analyseert. In dat arrest oordeelt het Hof van Justitie EU (HvJ EU), kortweg, dat art. 10a lid 1 aanhef en letter c Wet VPB 1969 niet in strijd komt met het Unierecht. Wisman trekt een aantal conclusies, onder meer in relatie tot de zaak Lexel (ECLI:EU:C:2021:34, V-N 2021/6.8). Graag reageer ik op die conclusies, omdat ik meen dat van een koerswijziging geen sprake is (geweest).

Als u net als ik licht grijzend of kalend bent, kent u vast nog wel de reclame van WC-eend. Met daarin een man in een witte jas – dus wat hij zegt klopt – met de bekende tekst: “Wij van WC-eend adviseren: WC-eend”. Die slagzin is zijn eigen leven gaan leiden en wordt gebruikt als een deskundige een advies geeft over zijn eigen product. En daarmee zijn eigen belang dient.

“Tweede Kamer steunt BTW-verhoging”, zo kopt Teletekstpagina 107 op 8 november 2024. Diezelfde week kreeg ik de vraag hoe het komt dat de aangekondigde BTW-verhoging op sport, boeken, hotels en theater in de media veel aandacht krijgt en in de fiscale literatuur weinig.

De erfbelasting zou de meest gehate belasting zijn. Wellicht zet de erfbelasting mensen daarom wel aan tot creativiteit. Zo zingt sinds een aantal jaar het fenomeen ‘baby-bv’ rond. Daarbij is sprake van een onderneming op naam van een jong kind en een ouder die in de onderneming werkt. Gaat het goed met de onderneming? Dan wordt het kind rijker en niet de ouder. Dat scheelt erfbelasting bij het overlijden van die ouder. Een slimme zet, of schiet men hier een beetje door?

Op 15 oktober jongstleden publiceerde de Kennisgroep overdrachtsbelasting een standpunt over de inbrengvrijstelling overdrachtsbelasting van artikel 15, eerste lid, onderdeel e, onder 2, WBR. Dat standpunt roept gemengde gevoelens op.

Het Kerstarrest van 24 december 2021 heeft veel vragen opgeroepen. Eén daarvan is of de adviseur een beroepsfout heeft gemaakt, als hij -voorafgaand aan het Kerstarrest - niet heeft geadviseerd bezwaar te maken tegen aanslagen inkomstenbelasting over 2017 en verder. Inmiddels is er een eerste uitspraak van de Rotterdamse rechtbank gepubliceerd over deze materie. Brengt het Kerstarrest in het licht van deze uitspraak nieuwe beroepsaansprakelijkheidsdilemma’s met zich mee voor de fiscale adviespraktijk? De beantwoording van deze vraag is niet eenduidig te geven.

Na de arresten van de Hoge Raad van 6 en 14 juni en 2 augustus 2024 speelt nog een aantal spannende vragen als het gaat om het vaststellen van het werkelijk rendement in box 3 ten aanzien van de tweede woning. Eén ervan is hoe je de omvang van ongerealiseerde waardemutaties bepaalt. Voor de goede orde, het gaat niet om een woning die dient als hoofdverblijf van een belastingplichtige, een box 1-woning, maar een woning die behoort tot de rendementsgrondslag van box 3.

Het kabinet laat volgens het huidige plan de drempel van € 1.000.000 van de generieke renteaftrekbeperking (earningsstrippingregeling) voor vastgoedlichamen per 1 januari 2025 volledig vervallen. De maatregel ontmoedigt echter het beleggen in woningen en ander vastgoed voor kleine beleggers en wellicht ook het mkb.

Bij een bedrijfsovername en/of personeelsparticipatie kunnen managers soms ‘lucratief’ participeren. Dat lucratieve is dan meestal gelegen in een hoge mate van hefboomwerking. Zo zou iemand met een inleg van € 100.000 in vijf jaar miljonair kunnen worden, wat voor een gewone belegger niet is weggelegd. Om in dergelijke gevallen te kunnen heffen, is in 2009 het lucratief belang in de Wet IB opgenomen. Dat was nodig omdat de ‘carried interest’ niet als loon kon worden belast.

De Hoge Raad heeft zich uitgesproken in een curieuze zaak. Een kind erft van zijn biologisch vader en moet erfbelasting betalen alsof hij een vreemde is. Dat is niet terecht, aldus de Hoge Raad. Maar het gaat toch gebeuren. Wat speelt hier precies?

Het box 3-moeras blijkt ons steeds weer opnieuw te kunnen verrassen. Dat moeras is ruwweg op te delen in drie gedeelten: rechtspraak, wet- en regelgeving en uitvoering. Op 13 augustus jl. kwam op het snijvlak van wet- en regelgeving en uitvoering weer het nodige nieuws aan de oppervlakte. Op een Woo-verzoek over de bereidheid van banken tot gegevensaanlevering is namelijk beslist 1.

In de pseudowetgeving van de Hoge Raad inzake werkelijk rendement versus het box 3-forfait mag geen rekening worden gehouden met kosten. Ook komt, anders dan in het wettelijke systeem, geen vrijstelling in aanmerking. In de volgende casus heeft dat tot gevolg dat een beroep op de 6 juni-arresten feitelijk geen soelaas biedt, terwijl het werkelijke rendement van 3,83 procent op het eigen vermogen aanmerkelijk lager ligt dan het forfaitaire van 6,65 procent. Het is mijn indruk dat dit illustratief is voor de situatie bij veel belastingplichtigen. Dit is de reden waarom van de aanvankelijke euforie over de 6 juni-arresten niet veel meer over is.

Op 22 juli 2024 hebben de Kennisgroep aanmerkelijk belang en de Kennisgroep successiewet onder nummer KG:003:2024:11 een standpunt gepubliceerd, met het antwoord op de vraag welke uitleg de Belastingdienst gebruikt bij de beoordeling of een aandeel een preferent aandeel is, zoals bedoeld in de doorschuifregeling aanmerkelijk belang in de Wet IB 2001 (DSR) en de bedrijfsopvolgingsregeling in de Successiewet 1956 (BOR). Een standpunt, dat in de adviespraktijk wellicht meer vragen oproept dan het beantwoordt.

Al in de Voorjaarsnota 2023 kondigde het kabinet een aanpassing van de earningsstrippingmaatregel aan. Als anti-fragmentatiemaatregel voor megagrote beleggers wordt de drempel in de renteaftrekbeperking van art. 15b Wet Vpb 1969 geschrapt. Het Kabinet gaat die maatregel in het Belastingplan 2025 opnemen, zo blijkt uit de Kamerbrief over de Fiscale beleids- en uitvoeringsagenda van 16 april 2024.

De titel heeft niets te maken met de minder fraaie uitlatingen van Kamerlid Wilders. Waar gaat deze column dan wél over? Minder inzagerechten! Want minder inzagerechten betekent méér en betere rechtsbescherming. Hoe dat komt en waarom Wilders toch van pas komt, leg ik u uit.

Een rechtsstaat geeft ruime bevoegdheden aan de rechterlijke macht. Soms zo ruim dat de juridische argumentatie het risico kan oproepen bredere maatschappelijke overwegingen te verdringen. Toen bijvoorbeeld het Gerechtshof Den Haag op 12 februari 2024 besliste dat Nederland de export van reserveonderdelen voor F-35-gevechtsvliegtuigen aan Israël moest staken, tekende de staat cassatie aan, omdat het immers aan de staat is om het buitenlandbeleid vorm te geven, maar dat dit aspect door het hof onvoldoende was meegewogen. Het signaal is duidelijk: rechter blijf bij je leest.

Op 6 juni 2024 heeft de Hoge Raad een aantal arresten gewezen over belastingheffing in box 3. De Hoge Raad oordeelde dat de Herstelwet nog steeds het verdragsrechtelijk discriminatieverbod en eigendomsgrondrecht schendt, in gevallen waarin het forfaitaire rendement volgens de Herstelwet hoger is dan het werkelijk rendement. Als dat bij een belastingplichtige het geval is, is verder rechtsherstel geboden: de belastingaanslag moet zo ver worden verminderd, dat alleen nog belastingheffing in box 3 plaatsvindt over het werkelijke rendement. Daarnaast gaf de Hoge Raad concrete regels hoe het werkelijk rendement dient te worden bepaald. De vraag is of we daar blij mee moeten zijn. Ik aarzel.

Op 6 juni 2024 heeft de Hoge Raad vijf arresten gewezen over box 3. Je kunt niet anders zeggen dan dat vriend en vijand, en dan mag je zelf bepalen wie wie is, waren verrast met de inhoud van de arresten.

Op donderdag 6 juni 2024 om 11.00 uur doet de Hoge Raad openbaar uitspraak in vijf zaken over de heffing van inkomstenbelasting in box 3 na invoering van de Wet rechtsherstel Box 3. De verwachting was dat de arresten pas rond eind augustus/september van dit jaar zouden verschijnen, maar de Hoge Raad komt er nu al mee.

Je trapt een open deur in als je schrijft dat onze belastingtarieven de laatste jaren behoorlijk zijn veranderd. Als voorbeeld zijn dit jaar twee schijven in box 2 geïntroduceerd: een heffing over inkomen uit aanmerkelijk belang van 24,5 procent tot € 67.000 per persoon en 33 procent over het meerdere. Ook de vennootschapsbelasting is progressief: sinds vorig jaar 19 procent over de eerste schijf van € 200.000 en 25,8 procent over het meerdere.

Burgers moeten worden beschermd tegen een al te inhalige overheid. Daar staat tegenover dat iedereen zijn wettelijke verplichting moet nakomen om bij te dragen aan de schatkist. Ik heb het idee dat het evenwicht hier zoek aan het raken is. We zijn een beetje als verwende kinderen geworden die al te snel onrecht ervaren, terwijl de rechter zich geen strenge opvoeder toont.

Spaarders schrikken zich een hoedje. Het uiteindelijke forfaitaire rendement op banktegoeden in box 3 over 2023 is vastgesteld op 0,92 procent. Bij het opleggen van de voorlopige aanslagen inkomstenbelasting bedroeg dit nog 0,36 procent, een verschil van 0,56 procent. Het gevolg is dat de voorlopige aanslagen voor spaarders te laag zijn vastgesteld, wat leidt tot een ‘bijbetaling’ op de definitieve aanslagen. Hoe kan dat? En mag dat eigenlijk wel?

De Hoge Raad wees het estate planningsarrest van de eeuw, HR 16 februari 2024, ECLI:NL:HR:2024:239. Eerlijk zullen wij alles ‘breukdelen’, maar jij wel veel meer dan ik. Maak ik een testament of gaan we samen voor het ‘laatste’ huwelijksvermogensrechtelijke sacrament? We hebben lang op het arrest gewacht, maar dan krijg je ook wat. Ongetwijfeld weet iedere fiscalist in Nederland dan al waar ik het over heb, maar toch even kort de casus.

Wat mij betreft neemt A-G Koopman een verkeerde afslag door de bedoeling van de wetgever te passeren in een recente conclusie van zijn hand. Hij bepleit een ruime toepassing van de 30%-fictie op basis van de tekst van de wet. Daarmee neemt de A-G te veel afstand van de uitlatingen die in de parlementaire behandeling zijn gedaan. Het gaat erom of het voor de belastingplichtige bij ontvangst van de aanslag kenbaar is dat die aanslag te laag is. De belastingplichtige moet dat in één oogopslag hebben kunnen zien.

Als een spannend jongensboek heb ik de conclusies van A-G Pauwels inzake de vijf box 3-cassatieprocedures gelezen. Wat is voor mij een spannend jongensboek? Dat is een boek met een plot dat je tevoren echt niet kon bedenken. Welnu, de vijf conclusies voldoen aan die definitie. Afgelopen weekend, de hele pentalogie in één adem uit. Wat een geweldig mooie werken!

Over een paar maanden verschijnt het arrest van de Hoge Raad over de rechtsgeldigheid van het rechtsherstel in box 3. Het ligt in de lijn der verwachtingen dat hij – in navolging van het advies van Advocaat-Generaal Wattel – oordeelt dat box 3-heffing verschuldigd is over het werkelijk rendement in plaats van het forfaitair rendement, bepaald volgens het rechtsherstel. Dat betekent dat burgers voortaan belasting moeten betalen over hun werkelijk rendement in box 3. De hamvraag luidt dan: wat moeten we verstaan onder het begrip ‘werkelijk rendement’?

Het Hof van Justitie heeft op 11 januari 2024 arrest gewezen in de zaak van Global Ink Trade Kft, en de vraag beantwoord of de Hongaarse Belastingdienst het recht op aftrek van btw kan weigeren omdat het bedrijf niet de nodige zorgvuldigheid aan de dag is gelegd, met name door onvoldoende informatie in te winnen over de werkelijke identiteit van haar leverancier en de naleving van zijn fiscale verplichtingen.1

Op 22 januari publiceerde het CBS het prijsindexcijfer van de huizenprijzen in Nederland per december 2023. Dat was het laatste ontbrekende puzzelstukje dat nodig was om het forfaitaire rendement voor de categorie ‘overige bezittingen’ in box 3 voor 2025 te kunnen berekenen. Dat percentage komt uit op 5,87 procent. De overheid maakt dit percentage pas in december bekend in een brief aan de Tweede Kamer.

Hoewel het forfaitaire rentepercentage dat bij de belastingaangifte over 2023 geldt voor vermogen in de categorie ‘banktegoeden’ – spaargeld, desposito’s en contanten – pas in februari bekend wordt gemaakt, heeft vermogensplanner René Bruel dit percentage (0,92%) al berekend. Dit blijkt een stuk hoger te zijn dan de 0,36% die door het Centraal Planbureau (CPB) was geraamd.

In het jaar 2023 heb ik met veel liefde en plezier een aantal columns voor TaxLive geschreven. Meestal met als doel kennis en ervaring met collega belastingadviseurs delen. En soms door mijn naïviteit in de ijdele hoop de fiscale mammoettanker die het ministerie van Financiën heet, enigszins van koers te laten veranderen. Maar het jaar 2023 is bijna voorbij en is het daarom de hoogste tijd om tussen de oliebollen door nog even stil te staan bij de komende jaarwisseling. Wat is beredeneerd vanuit mijn fiscale beroepsdeformatie verstandig om nog dit jaar te doen en wat vooral pas ná 1 januari.

Per 1 januari 2024 wijzigen de inkomstenbelastingtarieven in box 2, het zogenoemde tarief aanmerkelijk belang (ab). Dit gaat over aandeelhouders die dividend uit hun eigen bv uitkeren. In 2023 kennen we nog één tarief, namelijk 26,9 procent. Vanaf 2024 wordt dit gedifferentieerd: box 2-inkomen in de eerste schijf van € 67.000 wordt belast tegen 24,5 procent, het meerdere in de tweede schijf tegen 33 procent. Wat betekent dat voor het dividendbeleid van een directeur-grootaandeelhouder (dga)?

De laatste jaren zijn de belastingtarieven behoorlijk op de schop gegaan. En komende jaren wordt dat niet anders. Dit leidt ertoe dat een ondernemer opnieuw moet nadenken over zijn rechtsvorm: liever IB-ondernemer of liever een bv-structuur?

Sinds 1 januari 2023 is de Wet excessief lenen bij eigen vennootschap van kracht waarmee beoogd wordt buitensporig lenen door een aanmerkelijkbelangaandeelhouder (AB-houder) of een van zijn directe familieleden (o.a. ouders of kinderen), bij de eigen vennootschap van die AB-houder tegen te gaan.

Op 26 oktober 2023 nam de Tweede Kamer deze motie aan: ”constaterende dat advocaat-generaal en hoogleraar belastingrecht Peter Wattel vaststelt dat een tegenbewijsregeling grondrechtelijk onontkoombaar is in een grondrechtelijk onaanvaardbaar stelsel van gemiddelde belasting; verzoekt de regering de tegenbewijsregeling te onderzoeken en de Kamer over de uitkomsten te informeren.” (TK 36.418, nr. 93).

De reactie van de staatssecretaris van Financiën was niet echt verrassend: “Zoals in deze brief weergegeven kent een tegenbewijsregeling echter significante nadelen, waardoor het kabinet heeft besloten om hier geen wetsvoorstellen voor te doen.” (Kamerbrief met kenmerk 2023-0000251737).

Is het voordelig om nog in 2023 dividend uit te keren of kan ik afrekenen van de belastingclaim in box 2 beter uitstellen naar de toekomst? Dat is de vraag die elke directeur-grootaandeelhouder (dga) met overtollige winstreserves binnen zijn of haar bv zich zou moeten stellen. Nu het Belastingplan 2024 in de Tweede Kamer is aangenomen, inclusief het amendement om de tarieven in box 2 en box 3 met 2%-punten extra te verhogen, zijn de ingrediënten die nodig zijn om dit vraagstuk rekenkundig te benaderen in principe bekend.

Hij is terug van weggeweest, de ‘schenk u rijk’-constructie! Wat is de situatie: In het Belastingplan 2024 wordt voorgesteld de giftenaftrek in de VPB af te schaffen en geen (verkapt) dividend in aanmerking te nemen in box 2 in de IB ter zake van giften door de BV. Thans is een gift in de VPB voor maximaal € 100.000 aftrekbaar en wordt tot dat bedrag geen verkapt dividend in box 2 in aanmerking genomen. Uit de memorie van toelichting volgt dat deze maatregel wordt voorgesteld als tegenhanger voor de aftopping van de periodieke-giftenaftrek in de IB per 1 januari 2023 tot maximaal € 250.000 per huishouden.

Belastingmaatregelen voor ondernemers komen soms als paddenstoelen uit de grond en verdwijnen ook weer als sneeuw voor de zon. Sommige zijn positief, zoals dit jaar de mogelijkheid om op bepaalde bedrijfsmiddelen willekeurig af te schrijven. En sommige zijn lastenverzwarend, zoals komend jaar de versobering van de mkb-winstvrijstelling en de onverwachte verhoging van de hoge box 2-schijf. Maar zijn ondernemers wel zo blij met al deze wijzigingen? Een retorische vraag.

Vast niet. De Wet op de blauwe citroenen is een hele simpele, korte wet afkomstig van het ministerie van Financiën. De wet kent maar vier artikelen:

- Artikel 1: Citroenen zijn blauw.

- Artikel 2: Als de rechter vindt dat ze geel zijn, zijn ze toch blauw.

- Artikel 3: Zelfs als ik als staatssecretaris van Financiën zeg dat ze geel zijn, zijn ze toch blauw.

- Artikel 4: Deze wet geldt van 1 januari 2017 tot en met 31 december 2022. Pas vanaf 1 januari 2023 zijn citroenen geel.

In Nederland zijn er ongeveer zo’n 1 miljoen spaarders. Dat zijn mensen die in box 3 wel sparen maar niet beleggen. De fiscus is de spaarder helaas al jaren bepaald niet welgezind. Sinds 2017 wordt hun vermogen ernstig uitgehold door een box 3-heffing die onterecht geen rekening houdt met inflatie. Maar zij hebben last van meerdere plagen.

Het leek erop dat de dga dit jaar voor het eerst sinds jaren gespaard zou blijven in de zoektocht naar dekking voor extra overheidsuitgaven, maar tijdens de Algemene Politieke Beschouwingen in de Tweede Kamer ging het toch weer mis.

Op 21 augustus 2023 heeft het Ministerie van Financiën de Fiscale verzamelwet 2025 ter consultatie aangeboden. Daaruit blijkt dat het ministerie per 1 januari 2025 een aantal belangrijke veranderingen wil doorvoeren in het fiscale boeterecht. Één daarvan betreft de invoering van artikel 67h AWR, waarmee het ministerie een grondslag wil creëren voor het fiscale schuldonderzoek. De inspecteur voert zo’n onderzoek uit voordat hij een boete oplegt aan een belastingplichtige of belastingadviseur. Hij onderzoekt dan of er voldoende bewijs bestaat voor opzet en/of grove schuld.

Zo heel af en toe lees je wel eens een uitspraak van een rechtbank, die je een warm gevoel van binnen geeft. Oké, denk je dan, het is ‘maar’ een rechtbank. Alleen wel een uitspraak gedaan door een meervoudige kamer die helemaal op jouw lijn zit en 'meepesaant' zoals ze in Brabant zeggen, een aantal andersluidende standpunten van een Kennisgroep aan de kant schuift. Dat geeft je als liefhebber van het mooiste vak van de wereld een warm gevoel van binnen. Want je houdt stiekem toch rekening met wat de Kennisgroepen aan standpunten publiceren. De uitspraak van Rechtbank Gelderland van 30 juni 2023 over de bezitseis in de BOR, is zo’n uitspraak.

Er zijn soms zo van die dingen die als je ze verneemt, erover nadenkt en realiseert wat dat dan inhoudt, wel erg lastig te vatten zijn. Een voorbeeld daarvan is de naar mijn overtuiging te beperkte groep van gerechtigden in de vrijstelling van overdrachtsbelasting bij een bedrijfsoverdracht in de familiesfeer. Ik zou er daarom voor willen pleiten om de kring van gerechtigden in de vrijstelling bij bedrijfsoverdracht uit te breiden.

Onlangs is de kabinetsreactie verschenen met daarin de uitkomsten van het vervolgonderzoek voor de bedrijfsopvolgingsregelingen. In de zogeheten Voorjaarsnota was er al het nodige over de bedrijfsopvolgingsregeling (BOR) gezegd, maar in de kabinetsreactie is deze nader ingevuld en toegelicht.

Een aantal jaren geleden kwam ik erachter dat de aanmerkelijkbelangregeling niet goed is afgestemd op een zogenoemde juridische zusterfusie 1.

Op 21 juni 2023 is het nieuwe belastingverdrag tussen Nederland en België getekend. Dit nieuwe verdrag vervangt het huidige verdrag uit 2001. Het nieuwe belastingverdrag treedt in werking na de parlementaire goedkeuring in beide landen. Het nieuwe belastingverdrag zal hierdoor waarschijnlijk pas op zijn vroegst op 1 januari 2025 in werking treden.

Welhaast dagelijks verschijnen standpunten van een kennisgroep van de Belastingdienst. Daar zit een aantal standpunten bij, die bij mij meer vragen oproepen dan ze antwoorden geven. Op 8 juni 2023 verscheen een standpunt van de Kennisgroep successierecht over de bezitstermijn bij inkoop van direct gehouden aandelen. Een standpunt dat naar mijn mening onjuist is.

Op 21 juni 2023 is het nieuwe belastingverdrag tussen Nederland en België getekend. Dit nieuwe verdrag vervangt het huidige verdrag uit 2001. Het nieuwe belastingverdrag treedt in werking na de parlementaire goedkeuring in beide landen. Het nieuwe belastingverdrag zal hierdoor waarschijnlijk pas op zijn vroegst op 1 januari 2025 in werking treden.

De fiscale oudedagsreserve (FOR) staat momenteel nogal in de picture nu dotatie aan de FOR per ingaande 2023 is afgeschaft. Overigens zijn er voorstanders om de FOR maar helemaal te laten vervallen.

Geheel onverwachts reikt het Register Belastingadviseurs het ministerie van Financiën een oplossing aan voor het box 3-probleem waar het nu al jaren mee worstelt: schaf box 3 af en belast vermogensinkomsten ‘gewoon’ in box 1. Hulde aan het RB, want als je daar wat dieper over nadenkt, blijkt dat een geniale gedachte te zijn!

De politiek aarzelt de stap te maken om daadwerkelijk genoten inkomen uit vermogen te belasten en lijkt ook voor de toekomst, die steeds verder weg is, de deur open te houden voor een forfaitaire benadering. In de overbruggingsperiode worden burgers gedwongen bezwaar te maken, waardoor de Belastingdienst nog verder overbelast raakt.

Een veel voorkomende vorm van fraude is de btw-(carrousel)fraude. De gezamenlijke EU-lidstaten lopen door deze vorm van internationale georganiseerde fraude per jaar tientallen miljarden aan btw-inkomsten mis.

Op 3 november 2022 bood de staatssecretaris van Financiën in een Kamerbrief enkele nota’s van wijzigingen aan op het Belastingpakket 2023. In deze brief is een maatregel opgenomen waarmee ondernemers de mogelijkheid wordt geboden op investeringen in nieuwe bedrijfsmiddelen die in 2023 worden gedaan, gedeeltelijk willekeurig af te schrijven. Hiermee beoogt het kabinet ondernemers liquiditeitsvoordeel te bieden door afschrijvingskosten naar voren te halen.

Agrarische ondernemers worden er ieder jaar stilletjes mee geconfronteerd. Terwijl men druk is met de mestboekhouding en voorbereidingen voor de Gecombineerde Opgaaf valt zij eind februari/begin maart in de brievenbus: de nieuwe WOZ-beschikking. Omdat er niet direct een te betalen bedrag op de beschikking staat, neemt menigeen de vastgestelde waarde voor de onroerende zaken ter kennisgeving aan. Ondanks dat wordt jaarlijks toch massaal bezwaar aangetekend tegen de WOZ-beschikkingen.

Kijkend naar alle uitspraken van rechtbanken en hoven die afgelopen jaar zijn gepubliceerd, kun je niet anders stellen dat als het werkelijk rendement over het box 3-vermogen lager is dan het forfaitaire rendement volgens het rechtsherstel dat de Belastingdienst biedt, het werkelijk rendement bepalend is voor de heffingsgrondslag.

Waar kennen we ‘beleid = beleid’ ook alweer van. Ik hoef u er vast niet aan te herinneren tot welke problemen deze halsstarrige houding van de Belastingdienst heeft geleid. Tot mijn verbazing lijkt ‘beleid = beleid’ bij de Belastingdienst nog steeds te gelden.

Afgelopen weekend kwam het bericht naar buiten dat Staatssecretaris Van Rij maatregelen wil nemen tegen WOZ-bezwaarbureaus. Volgens Van Rij staat de proceskostenvergoeding die dergelijke bureaus opstrijken niet in verhouding tot het belastingvoordeel dat wordt behaald voor de individuele belanghebbende. Daarnaast legt het groeiende aantal bezwaar- en beroepsprocedures ook een steeds groter wordende druk op de uitvoering van de fiscale wetgeving en de rechtspraak, aldus Van Rij.

In een nieuwsbericht van 24 januari 2023 adviseerde het Register Belastingadviseurs (RB) haar leden om bezwaar te maken tegen definitieve aanslagen inkomstenbelasting met een box 3-heffing. Op 27 februari jongstleden herhaalde het RB dit advies in een reminder. Ook andere beroepsorganisaties geven dit advies, zoals het SRA.

Ogenschijnlijk zijn de Nederlandse inkomstenbelastingtarieven simpel en transparant: tot een box 1-inkomen van € 73.031 betaal je 36,93 procent en alles wat daarboven zit 49,5 procent. Althans, als je de AOW-gerechtigde leeftijd nog niet hebt bereikt. Dan lijkt de progressie wel mee te vallen. Maar niets is minder waar.

Sinds 1 januari 2023 is Nederland weer een nieuwe fiscale wet rijker, te weten de Wet excessief lenen bij eigen vennootschap. De vraag is of deze wet wel art. 1 EP/EVRM proof is. De Wet is ingevoerd met als argument dat op deze wijze uitstel (of zelfs afstel) van box 2-heffing wordt voorkomen. Daarmee ontstaat het beeld dat de heffing invloed heeft op de omvang van de latente box 2-claim. Dat is echter een misvatting.

Sinds het arrest van de Hoge Raad uit 1986 weten we dat administratieve beboeting strafvervolging is 1. Daarna past de Belastingkamer van de Hoge Raad steeds vaker regels uit het strafrecht toe bij een fiscale boete 2. Zo ook in het arrest van 8 april 2022 over de bewijsmaatstaf bij fiscale boetes. Dit arrest roept in de praktijk veel vragen op.

Recentelijk verscheen het bericht dat de Belastingdienst een onbedoeld knelpunt heeft geconstateerd met betrekking tot de toepassing van het verlaagde 2%-tarief of de startersvrijstelling bij de verkrijging van eigen woningen.

Box 3 blijft de gemoederen bezighouden. Al eerder had de Hoge Raad (HR 13 augustus 2010, ECLI:NL:HR:2010:BL7268) uitgemaakt dat een aandeel in een reservefonds van een Vereniging van Eigenaars dient te worden aangemerkt als een vermogensrecht dat bij het bepalen van de rendementsgrondslag van box 3 in aanmerking moet worden genomen.

Vanaf 2023 wordt de belastingheffing in box 3 bepaald door de Overbruggingswet box 3. Deze wet is gebaseerd op de forfaitaire spaarvariant, die gebruikt wordt bij het bieden van rechtsherstel naar aanleiding van het kerstarrest. De nieuwe heffingssystematiek leidt soms tot opvallende uitkomsten en planningsmogelijkheden, zo liet Eric van Uunen in zijn column van 29 november jl. al zien. In deze bijdrage analyseer ik het effect van schulden nader en vergelijk daarbij het wettelijke stelsel tot en met 2022 met de Overbruggingswet box 3.

Het gebeurt maar zelden dat mijn collega’s en ik onderling een andere kijk op een fiscale kwestie hebben. Maar in geval van de fiscale box 3-etikettering van een derdenrekening van een notaris is dat wel zo.

Box 3 houdt ons bezig. Bij welhaast elk Haags document dat je op dit moment hierover leest, frons je je wenkbrauwen. Deze keer bij een opmerkelijk standpunt van onze staatssecretaris van Financiën in de Nota naar aanleiding van het verslag aan de Eerste Kamer inzake de Overbruggingswet box 3.

Het kabinet kiest in de Overbruggingswet box 3 voor de periode 2023-2025 voor de spaarvariant als rekentechniek om de box 3-heffing te bepalen. Dit, in navolging op de Wet rechtsherstel box 3 (de codificatie van het Besluit rechtsherstel box 3 van 28 juni 2022) voor de periode 2017-2022. Een regeling die door de gekozen rekentechniek bizar kan uitpakken.

Medio dit jaar gaf staatssecretaris Van Rij in de fiscale beleids- en uitvoeringsagenda aan dat hij een eenvoudiger en moderner belastingstelsel voorstaat. Mogelijk zullen er belastingregelingen afgeschaft of versoberd worden. Ik wil de staatssecretaris graag helpen in zijn zoektocht naar meer eenvoud in ons belastingstelsel en heb een effectieve oplossing voor hem in de aanbieding. Schaf die verschrikkelijke fiscale bodemwaarde af!

Het kabinet heeft op Prinsjesdag 2022 het wetsvoorstel ‘Wet rechtsherstel box 3’ voor de periode 2017-2022 gepubliceerd. In wezen bevat dit wetsvoorstel dezelfde regels als het ‘Besluit rechtsherstel box 3’ van 28 juni 2022. Dat geldt in grote lijnen ook voor het wetsvoorstel ‘Overbruggingswet box 3’ voor het tijdvak 2023-2025. Alleen viel mij tijdens het bestuderen van de memories van toelichting bij beide wetsvoorstellen een bijzonder 'detail' op. Iets wat volstrekt onnodig tot nog meer chaos kan leiden in de box 3-wetgeving.

Koopkrachtcrisis, asielcrisis, energiecrisis, stikstofcrisis, wooncrisis, klimaatcrisis, Nederland kent problemen. Problemen die opgelost moeten worden. Maar die oplossingen kosten geld en iemand moet dat gelag betalen. Uit het Belastingplan 2023 blijkt dat de dga daarbij als grote pinautomaat voor de Staat fungeert.

Krijgen niet-bezwaarmakers ook rechtsherstel? Die vraag wordt op Prinsjesdag beantwoord. Mocht het op die dag op niets uitlopen dan is er een ingang via de civiele rechter: hij kan de box 3-heffing terugdraaien door de formele rechtskracht te doorbreken.

Afgelopen woensdag meldde de Belastingdienst dat de eerste fase van het rechtsherstel box 3 is afgerond. Mensen die meededen aan de massaalbezwaarprocedure tegen de box 3-heffing over de jaren 2017 -2020 kregen een brief en bij een geldteruggave ook een beschikking. Maar wat nu concreet te doen als je het niet eens bent met de inhoud van zo’n brief of beschikking?

Stel je voor, je gaat met de Tardis terug naar 2001. Voor de millennials en/of cultuurbarbaren: de Tardis is de teletijdmachine in de vorm van een authentieke Engelse telefooncel van dr. Who, een held uit mijn jeugd. Waarom terug naar 2001? In dat jaar is de huidige Wet IB 2001 ingevoerd.

In het beleidsbesluit 'Inkomstenbelasting. Besluit rechtsherstel box 3' heeft staatssecretaris Van Rij het beleid van het kabinet verwoord over het rechtsherstel in box 3. Hij noemt vier stappen, maar vergeet een vijfde.

Al in de Voorjaarsnota 2022 van 20 mei 2022 gaf staatssecretaris Van Rij aan dat het kabinet van plan is om de fiscale oudedagsreserve (FOR) af te schaffen.

Als een rechter een enkele keer naar een verkeerd arrest verwijst, dan is dat over het algemeen niet problematisch, omdat meestal duidelijk is naar welk arrest de rechter wilde verwijzen. Als meerdere gerechten structureel ten onrechte naar een verkeerd arrest van de Hoge Raad verwijzen, dan vind ik dat wel problematisch.

Op 25 maart jl. heeft de Hoge Raad misschien wel het belangrijkste arrest van dit jaar in de loonbelasting gewezen. In dat arrest oordeelde de Hoge Raad dat ook letselschadevergoedingen die voortvloeien uit de arbeidsovereenkomst of uit een andere rechtspositionele regeling, zoals bijvoorbeeld een CAO, niet kwalificeren als loon.

Op de website van de Belastingdienst is vanaf 31 maart de rekenhulp voor coronabelastingschulden beschikbaar gesteld waarin een fout staat.

Box 3 en het Kerstarrest van de Hoge Raad gaat ons de komende jaren nog wel even bezighouden. De eerste stap is nu hoe het werkelijke rendement en de compensatie voor de voorbije jaren moet worden berekend. De staatssecretaris heeft toegezegd hiermee op 1 april a.s. te komen, gelijktijdig met de Voorjaarsnota; hopelijk is dit geen (slechte) 1 april-grap. Maar omdat fiscale processen niet stilstaan, rijzen er inmiddels nieuwe vragen over hoe om te gaan met de voorlopige aanslagen IB/PVV 2022 en met de aangiften over 2021 en eerdere jaren. En dan vooral de effecten op de belastingrente.

De jubelton – u weet wel, die verhoogde schenkingsvrijstelling eigen woning in de schenkbelasting van thans € 106.671 – gaat verdwijnen. Zou dit eerst pas per 1 januari 2024 het geval zijn, onder druk van de Tweede Kamer zal dit al per 1 januari 2023 geschieden. Waarbij ikzelf overigens enige mate van terugwerkende kracht, bijvoorbeeld naar Prinsjesdag 2022, niet uitsluit; een amendement van die strekking is natuurlijk snel geschreven.

De belastingontvanger behandelt een boete hetzelfde als een belastingschuld. Net als over de belastingschuld wordt conform de Invorderingswet ook over de boete invorderingsrente berekend. Maar de Ontvanger vordert daarmee méér dan waar hij recht op heeft. Rente over de boete is daarom in strijd met het eigendomsrecht (artikel 1 Eerste Protocol EVRM).

Niet-ontvankelijkheid. Het is een juridisch eindresultaat waar een verdachte in het strafrecht dolblij mee is als het Openbaar Ministerie dit in een vonnis om de oren krijgt. In het fiscale bestuursrecht ligt dat anders.

Aan deze uitspraak van de apostel Paulus moest ik denken, toen ik de drie rapporten nog eens las die het afgelopen jaar zijn verschenen over proceskostenvergoedingen aan gemachtigden die werken op basis van no-cure-no-pay (ncnp) in WOZ-procedures.

Tijdens de kabinetsformatie onderhandelen de huidige coalitiepartijen VVD, D66, CDA en ChristenUnie ongetwijfeld over de belastingheffing over het vermogen. Deze partijen zijn het in ieder geval niet eens over de motie van de SP over de invoering van een miljonairsbelasting. Een ruime Kamermeerderheid nam deze motie onlangs aan. Vermogens boven een miljoen zouden zwaarder moeten worden belast, de belasting op arbeid milder.

Shell heeft op maandag 15 november jl. aangekondigd Den Haag te zullen verruilen voor Londen. Na Unilever is dit het tweede icoon van het Nederlandse bedrijfsleven dat Nederland verlaat. Eerder ging trouwens ook Relx (het vroegere Elsevier) Unilever en Shell vooruit naar het Verenigd Koninkrijk. Minister-president Rutte zou dit de verBelgischering van Nederland noemen.

De vraag of rente- en royaltybetalingen in de zin van de Wet bronbelasting 2021 zijn genoten is afhankelijk van een vijftal in de wet genoemde tijdstippen. De bedoeling van de wetgever met de inhoudelijke invulling van deze genietingstijdstippen lijkt echter op gespannen voet te staan met de systematiek van deze wet. Hierdoor lijkt een heffingslek te ontstaan dat de heffing van bronbelasting over opwaartse at arm’s-lengthcorrecties belemmert.

Ruim twee weken geleden op 18 oktober jl. schreef ik op dit platform onder opgemelde titel een column die het nodige stof heeft doen opwaaien. Uit de diverse reacties op mijn column – onder andere van Van de Streek in het FD van maandag 25 oktober jl. 1 en van Van der Vlugt in het FD van vrijdag 29 oktober jl. 2 – is mij inmiddels gebleken dat mijn betoog niet goed is begrepen.

Het was onlangs weer eens ouderwets gezellig in academisch Nederland. Hoogleraar Edwin Heithuis (UvA, BDO) zette de aanval in op het ministerie van Financiën 1, waarna hoogleraar Jan van der Streek (RL, ex EY en ex L&L) collega Heithuis in het Financieele Dagblad (FD) bij de enkeltjes afbrak 2.

'Een wassen neus', dat is de kwalificatie die collega Van de Streek in het NRC van afgelopen vrijdag 22 oktober jl. geeft aan het wetsvoorstel Wet tegengaan mismatches bij toepassing zakelijkheidsbeginsel. De vraag is wat hem tot deze diskwalificatie van dit wetsvoorstel brengt.

Waarom neemt de Staatssecretaris van Financiën de wetscommentaren van de beroepsorganisaties NOB en RB niet langer serieus? Sinds het wetsvoorstel Excessief lenen bij eigen vennootschap reageert de staatssecretaris niet meer integraal op de commentaren van deze twee organisaties, ondanks dat de Tweede Kamer daar wel expliciet om vraagt. Daarmee schoffeert de staatssecretaris de Tweede Kamer en laat hij zien een goede en gedegen parlementaire behandeling van fiscale wetsvoorstellen volstrekt onbelangrijk te vinden.

In zijn Uitvergroot ‘De prijs van rechtsvinding’ van V-N 2021/31.0 schrijft John Seerden dat de fiscale wereld eigenlijk vooral bestaat uit een “inefficiënte stapeling van denkprocessen”. Hij hekelt de inefficiëntie van het grote aantal fiscalisten/juristen dat bij een rechtszaak betrokken kan zijn. Hij neemt een daarin gelegen (te?) hoge prijs van rechtsvinding waar. Ik werd met name getriggerd door een suggestie die Seerden in de slotalinea van zijn column doet om kwaliteit van rechtspraak te verhogen. Op het gevaar af mijn denkproces inefficiënt op de zijne te stapelen, wijd ik aan die suggestie enkele gedachten.

De Europese Commissie heeft een aantal wetsvoorstellen gepresenteerd om de harmonisatie van de aanpak van witwassen en terrorisme financiering door de nationale autoriteiten van de Europese lidstaten te bevorderen. In die wetsvoorstellen wordt ook aandacht besteed aan de aanpak van nieuwe uitdagingen in het digitale tijdperk, zoals cryptovaluta.

Waar er bij controle moet worden meegewerkt door de belastingplichtige, geldt dit niet bij opsporing van een strafbaar feit. In Nederland is het namelijk zo geregeld dat een verdachte niet hoeft mee te werken aan zijn eigen veroordeling. Opsporingsbevoegdheden kunnen uitsluitend worden ingezet als er een verdenking is ontstaan. Een belangrijke vraag is waar de grens ligt tussen controle en opsporing.

Vrijwel zeker wordt aan de formatietafel besproken wie meer belasting moet(en) gaan betalen om de financiën van de overheid weer enigszins op orde te krijgen. Ook kunnen er voorstellen komen om ons belastingstelsel te vereenvoudigen. Daarvoor is ook belastinggeld nodig. Mogelijk gaan vermogenden de rekening betalen. Hogere belastingaanslagen over hun vermogen zijn dan ook niet ondenkbaar in de komende kabinetsperiode.

De inspecteur moet goed motiveren waarom hij een vergrijpboete wil opleggen. Vaak gebeurt dat niet. Ook verliezen inspecteurs regelmatig uit het oog dat het bepalen van de hoogte van de op te leggen boete maatwerk vereist.

Bij het doen van belastingaangifte kun je in onzekerheid verkeren over verschillende onderwerpen. Sommige mensen twijfelen echter niet maar weifelen. Zij stellen zich bij de openbaring van hun inkomsten namelijk bloot aan strafrechtelijke vervolging. In deze column zal ik ingaan op zowel de twijfelaars als de weifelaars.

De processuele sanctie van de omkering van de bewijslast lijkt gemeengoed in de belastingheffing. Dat is anders in het fiscale boeterecht. In geval van een boete impliceert de onschuldpresumptie dat de belastingplichtige niet zijn eigen onschuld hoeft te bewijzen en dat de bewijslast op de inspecteur dient te rusten. Toch sijpelt de omkering door in de boeteprocedure, omdat de hoogte van de boete is gebaseerd op de belastingcorrectie. Vaak tracht de inspecteur de nadelige gevolgen van de omkering vervolgens te repareren met een procentuele korting op de boete. Volgens A-G IJzerman is deze praktijk niet in strijd met artikel 6 EVRM. In mijn optiek is dat de wereld op z’n kop.

Veel ondernemers van familiebedrijven die een ‘troonswisseling’ overwegen, zullen opgelucht hebben gekeken naar de uitslagen van de Tweede Kamerverkiezingen. Met name linkse partijen die de huidige fiscale bedrijfsopvolgingsregeling voor bedrijfsopvolgers (BOR) willen afschaffen, zoals PvdA, SP en GroenLinks, behaalden namelijk minder Kamerzetels dan deze partijen zelf hadden verwacht. Toch kunnen ondernemers er nog niet gerust op zijn dat er onder ‘Rutte-IV’ niet wordt getornd aan de huidige BOR. Daarvoor bestaan drie redenen.

Met enige regelmaat wordt door wetenschappers/columnisten en politieke partijen gepleit voor de invoering van een frisdrankbelasting dan wel een 'suikertaks' (waarom niet: suikerbelasting?). Maar die eerste bestaat al, terwijl die tweede per 1 januari 1993 juist is afgeschaft.

De rechtsbescherming bij internationale gegevensuitwisseling voldoet niet aan de eisen die het HvJ EU daaraan stelt, zo laat een belangrijk arrest van vorig jaar zien.

Sinds 1 januari 2020 bestaat ingevolge art. 67r AWR de mogelijkheid om een bestuurlijke boete openbaar te maken die wegens (voorwaardelijk) opzet is opgelegd aan belastingadviseurs (en andere 'bijstandsverleners'). Kortom: 'naming and shaming'. 1

Per 1 januari 2021 is de omstreden startersvrijstelling in de overdrachtsbelasting van kracht geworden. Deze startersvrijstelling zal per 1 april 2021 worden aangescherpt met een woningwaardegrens en een antimisbruikbepaling.

Bijna geruisloos wordt het wetsvoorstel Amicus Curiae en kruisbenoemingen ingevoerd (35550). Hiermee wordt het mogelijk dat de hoogste bestuursrechters derden in de gelegenheid kunnen stellen om opmerkingen te maken in een lopende procedure. Dat geldt dus ook voor de belastingkamer van de Hoge Raad.

Veel familiebedrijven waarbij bedrijfsoverdracht speelt, houden rekening met een versobering of zelfs afschaffing van de BOR. Zij heroverwegen het moment waarop de volgende generatie het stokje overneemt. En gaan de overdracht versneld uitvoeren of juist uitstellen.

Op het wetsvoorstel Wet differentiatie overdrachtsbelasting vallen fiscaalinhoudelijk gezien de nodige (kritische) kanttekeningen bij te plaatsen. Tezamen met de (zeer) omstreden effectiviteit van deze tariefsmaatregel zouden dit voor het kabinet voldoende redenen moeten zijn om zich nog eens goed achter de oren te krabben over dit wetsvoorstel.

Het hof snijdt een listige inspecteur de pas af in een U-bocht met het Functioneel Parket.

De politiek is met reces en de Spaanse costa’s, het Italiaanse dolce vita en de Franse zon zijn (voorlopig) weer bereikbaar. Tijd voor komkommertijd? Wellicht, maar dat geeft mij de kans om het te hebben over de overeenkomsten tussen de spoedreparatie fiscale eenheid 1 en de Sarakreek-reparatie in art. 15ac, lid 5, Wet Vpb. Die zijn namelijk allebei lek. Ik licht dat toe en steek meteen van wal.

Belastingrechters blijken nog steeds moeite te hebben met de juiste toepassing van het fiscale boeterecht. Die constatering lijkt althans onontkoombaar als de uitspraak van rechtbank (meervoudige kamer) Gelderland van 2 april 2020 wordt beschouwd.

Wanneer de coronacrisis tot gevolg heeft dat ondernemers hun activiteiten niet langer kunnen voortzetten, kan dat een gemeen en onredelijk overdrachtsbelastingtechnisch staartje krijgen.

De coronacrisis laat inmiddels ook economische diepe sporen na in ons land. Er is bij bedrijven veel focus op de kostenkant. Dit is belangrijk, maar niet essentieel. Essentieel is of een bedrijf de komende 16 maanden over voldoende liquiditeiten beschikt om het hoofd boven water te houden.

"Waar iemand woont en waar een lichaam gevestigd is, wordt naar de omstandigheden beoordeeld", aldus de tekst van artikel 4(1) AWR. Deze open norm geeft in de praktijk meer dan eens aanleiding tot discussie. Niet alleen over de vraag tot welke conclusie een beoordeling van de omstandigheden moet leiden, maar ook over de vraag hoever een potentieel belastingplichtige moet gaan om die omstandigheden inzichtelijk te maken.

Waar woont u? Deze vraag is voor velen makkelijk te beantwoorden. Ik huur een huis in Amsterdam dus ik woon in Amsterdam. Ook voor mensen die emigreren is die vraag makkelijk te beantwoorden. Ik ben geëmigreerd naar Spanje en heb daar een woning gekocht. Ingewikkelder wordt het wanneer de emigrant nog een woning in Nederland aanhoudt. Woont hij dan in Nederland of in Spanje?

De strafkamer van Hof Arnhem-Leeuwarden heeft de 'achterligger' van een SPF (Stichting Particulier Fonds) recent veroordeeld tot een gevangenisstraf van 8 maanden, waarvan 3 voorwaardelijk. Vijf maanden brommen dus, niet mis. Het fiscale nadeel beliep € 42.062. De verdachte had zich op een pleitbaar standpunt beroepen. Het hof acht het standpunt niet pleitbaar, en oordeelt dat de verdachte opzet "dan ook" heeft gehad op het indienen van een onjuiste aangifte inkomstenbelasting. Die bewezenverklaring rammelt, en zou in cassatie niet overeind moeten blijven.

Een pleitbaar standpunt kan niet op een stellingname over een feitelijke kwestie zien, aldus Advocaat-Generaal Niessen in zijn conclusie van 2 september 2019. Volgens mij kan een stelling over een feitelijke kwestie, zoals de waarde van aandelen, wel degelijk pleitbaar zijn.

Woensdag 18 december 2019 is er in de Tweede Kamer een procedurevergadering over onder meer het voorstel Verzamelwet VWS 20XX. In dit wetsvoorstel wordt een wijziging van de Zorgverzekeringswet voorgesteld waardoor bepaalde zelfstandig ondernemers die een lijfrentevoorziening opbouwen, een lagere inkomensafhankelijke bijdrage Zorgverzekeringswet (Zvw) gaan betalen. Dit is goed nieuws voor hen, maar helaas geldt de maatregel niet voor alle ondernemers die een lijfrentevoorziening opbouwen. En hoewel deze ongelijkheid niet heel duidelijk blijkt uit het wetsvoorstel, zit deze er wel degelijk in en verdient deze expliciete aandacht en afweging in het wetgevingsproces.

De aanpak van witwassen staat na diverse affaires, zoals de ING-schikking, en de berichten rondom ABN Amro hoog op de politieke agenda. Fiscale aspecten spelen bij de aanpak van witwassen ook een rol. Meer specifiek gaat het in deze column om het fiscale-landenrisico.

Al eerder schreef ik over de wondere wereld van de collectebonnen 1. Collectebonnen zijn coupons (vaak in de vorm van een bonnenboekje of kaart) die aangeschaft kunnen worden bij een kerk.

Daar waar het zwaartepunt van het internationale belastingrecht een aantal decennia geleden nog lag bij de voorkoming van dubbele belasting, is dat inmiddels de voorkoming van dubbele niet-belasting.

Het is u vast wel eens overkomen. Hebt u gisteren net wat gekocht in een winkel, valt er vandaag een reclamefolder in de bus waarin een korting wordt aangekondigd op het door u gekochte product. En die korting hebt u niet gehad. Ongetwijfeld voelde u zich hier niet lekker bij. Nu, iets dergelijks is ook aan de hand bij de uitfasering van het pensioen in eigen beheer.

Stelt u zich voor: U bent ondernemer die wel eens zaken doet met het buitenland. Op een dag ontvangt u een blauwe envelop met daarin een brief. In deze brief wordt u gevraagd om documentatie die aantoont dat er bij uw betalingen aan buitenlandse partijen geen sprake is van een ‘hybride mismatch’.

“Veel vragen bij belastingadviseurs over meldplicht agressieve belastingconstructies” kopt het FD afgelopen zondag boven een artikel waarin kort wordt stilgestaan bij het implementatievoorstel van Richtlijn 2018/822 (DAC6) dat afgelopen vrijdag aan de Tweede Kamer werd gestuurd.

Afgelopen vrijdag, 28 juni, heeft het gerechtshof Den Haag een fiscalist vrijgesproken van deelname aan een criminele organisatie. Het hof acht het handelen van degenen die deel uitmaakten van een samenwerkingsverband 'moreel en ethisch zeer laakbaar', maar concludeert niet tot strafrechtelijke aansprakelijkheid.

Vorige week kondigde het ministerie van BZK aan (zie Nieuwsbericht ministerie van BZK, Gemiddelde huurverhoging beperkt tot inflatie, 07-06-2019, 15:00 uur) dat de ministerraad heeft ingestemd met een voorstel van de minister van BZK om een wetsvoorstel in te dienen dat erin voorziet om de gemiddelde huurverhogingen per woningcorporatie vanaf volgende jaar niet hoger te laten zijn dan de inflatie.

Een gegeven paard mag je niet in de bek kijken, zo luidt het spreekwoord. Maar het lijfrenteverzamelbesluit dat op 31 mei 2019 in de Staatscourant is gepubliceerd, nodigt hier wel toe uit. In diverse media is dit besluit met veel gejubel ontvangen. Het is ook een goede zaak dat dit verzamelbesluit is geactualiseerd. Op bepaalde punten was dat echt nodig. Maar we mogen nog wat te wensen over houden.

Onlangs is de concepttekst van de Wet excessief lenen bij de eigen vennootschap ter consultatie gepubliceerd. Belangrijkste punt van mijn kritiek is dat het heffingsobject (de vordering op de dga) financieel en systematisch los staat van de latente aanmerkelijkbelangclaim waar de heffing voor is bedoeld. Het voorstel kan dan ook beter van de tekentafel worden gehaald.

Woonplaatsonderzoeken worden door de Belastingdienst regelmatig uitgevoerd. Naar aanleiding van een wob-verzoek heeft het Ministerie van Financiën op 17 december 2018 informatie verstrekt over het beleid ten aanzien van het vaststellen van de fiscale woonplaats. In de praktijk blijkt dat de Belastingdienst zich nogal makkelijk op het standpunt stelt dat iemand op grond van artikel 4 AWR in Nederland woont.

Dat sommige starters het momenteel (zeer) lastig hebben op de woningmarkt mag inmiddels geen nieuws meer heten. De prijzen van koopwoningen rijzen in delen van het land de pan uit, terwijl ook het aanbod van geschikte huurwoningen niet overhoudt. Dat zoiets voor een politicus aanleiding is om zich te roeren valt te begrijpen en te prijzen. Maar dat geldt niet altijd voor de manier waarop dat geschiedt. En dat vormt in de kern het probleem dat wij hebben met het onlangs door Tweede Kamerlid Nijboer (PvdA) ingediende amendement, dat deel uitmaakt van het Belastingplan 2019, om verschillende overdrachtsbelastingtarieven te hanteren voor ‘starters’ en ‘beleggers’ op de woningmarkt.

De financiële crisis en alarmerende berichten over belastingontwijking en -ontduiking in de Panama Papers, Paradise Papers en Lux Leaks, hebben de grensoverschrijdende samenwerking tussen lidstaten in een stroomversnelling gebracht.

De kogel is door de kerk. Op maandagavond 15 oktober 2018 werd bekend dat ‘heroverweging’ in het Haagse jargon ‘intrekking’ betekent en de dividendbelasting definitief niet zal worden afgeschaft. Ook maakte Staatssecretaris Snel van Financiën bekend hoe het kabinet de vrijkomende € 1,9 mrd. euro zal besteden. En daar zitten toch verrassingen bij.

Of het nu de krant, LinkedIn of Facebook betreft, bijna dagelijks wordt iets geschreven over Bitcoins en cryptovaluta. Het is duidelijk dat dit de gemoederen flink bezig houdt, zo ook in de fiscaliteit. De Staatssecretaris heeft diverse malen gesteld dat cryptovaluta als bezitting in box 3 moet worden aangemerkt. Ook de Belastingdienst hecht eraan te benadrukken dat Bitcoins in de belastingaangifte moeten worden opgenomen. Deze waarschuwingen lijken vooral ingegeven vanuit een wantrouwen dat deze valuta wel eens buiten het zicht van de fiscus worden gehouden. Tot op heden is echter niet ter discussie gesteld of cryptovaluta naar hun aard wel als box 3 vermogen kunnen worden aangemerkt. Vallen cryptovaluta überhaupt onder de heffing van box 3?

Was dat even schrikken, toen één dag na prinsjesdag op woensdag 19 september 2018 de aanbiedingsbrief bij de belastingplannen van het kabinet werd gepubliceerd. Werd daarin ineens, volkomen onverwacht, een maatregel aangekondigd om over drie jaar met ingang van 2022 rekening-courantschulden van de dga voor zover die uitgaan boven € 500.000, te belasten als dividend in box 2. En tegen het dan hogere ab-tarief van 26,9%, tenzij dga’s vóór 2020 hun rekening-courantschuld met de bv al hebben opgeschoond.

Dividendbelasting wordt alleen gedragen door buitenlanders. Wat is de rechtvaardiging om alleen deze groep dividendbelasting te laten dragen?

De onduidelijkheid omtrent de wet deregulering arbeidsrelaties (Wet DBA) houdt de gemoederen al een ruime tijd bezig. Sinds 1 juli vindt handhaving van deze wet plaats bij kwaadwillendheid. Om daaraan invulling te geven heeft de Belastingdienst deze zomer het Toezichtsplan Arbeidsrelaties gepresenteerd. Daarin is aangekondigd dat ongeveer 100 opdrachtgevers worden bezocht. Opvallend is dat de doelstelling tweeledig is. Het vernemen van praktijkervaringen die bij de voorbereiding van nieuwe wetgeving kunnen worden gebruikt én tegelijkertijd toezicht op de kwalificatie van de arbeidsrelatie waarbij, indien kwaadwillendheid aanwezig is, handhavend wordt opgetreden. Dit kan resulteren in boeten of zelfs een strafrechtelijk traject.

Op 25 mei 2018 werd Richtlijn 2018/822 (Mandatory Disclosure Directive) aangenomen. Lidstaten hebben tot 31 december 2019 de tijd de Richtlijn te implementeren en zijn vanaf 1 juli 2020 verplicht de bepalingen toe te passen. Teneinde anticiperend gedrag te voorkomen, is in de Richtlijn bepaald dat grensoverschrijdende constructies waarvan de eerste stap is geïmplementeerd tussen 25 juni 2018 en 1 juli 2020, uiterlijk 31 augustus 2020 alsnog moeten worden gemeld. Men doet er dus verstandig aan nu al stil te staan bij de verplichtingen die over twee jaar zullen gelden rond de meldingsplicht voor bepaalde fiscale grensoverschrijdende constructies. Vraag is echter wie ‘men’ dan precies is.

Voor de agrofiscaliteit zijn de bosbouwvrijstelling (art. 3.11 Wet IB 2001) en de landbouwvrijstelling (art. 3.12 Wet IB 2001) van groot belang. De bosbouwvrijstelling is voor de praktijk van deze twee vrijstellingen de minst belangrijke, maar gaat wel veel verder dan de (want budgettair veel belangrijkere) landbouwvrijstelling.

In zijn column voor Taxlive van 6 juni jl. neemt Poelmann het op voor de Belastingdienst waarover naar zijn indruk “deels eenzijdig” kritiek is uitgestort. Ook deze bijdrage is op persoonlijke titel, hetgeen bemoedigend is aangezien daaruit mag worden afgeleid dat een inspecteur de geventileerde opvattingen niet namens de Belastingdienst naar voren zal brengen.

Een van de belangrijkste fiscale regelingen voor agrarische ondernemers is de landbouwvrijstelling. Deze vrijstelling zorgt ervoor dat de waardestijging van landbouwgrond vrijgesteld is van inkomstenbelasting of vennootschapsbelasting.

Daar gaan we weer. Afgelopen weekend werd weer een hele serie documenten openbaar over allerlei bedrijven en vermogende particulieren die op legale of illegale wijze belasting hebben bespaard. Na Lux Leaks, Bahama Leaks en de Panama Papers hebben we nu dus de Paradise Papers. De namen zijn net zo klinkend als de constructies waarvan de particulieren en bedrijven zich bedienen.

Lijfrenten. In het regeerakkoord zoek je er tevergeefs naar. En tóch staat lijfrenten wel degelijk wat te wachten.

Niet eerder stond het onderscheid tussen belastingontwijking en belastingontduiking zozeer in het brandpunt van de publieke belangstelling als nu. BNN-VARA wijdde er recent zelfs een meerdelig programma aan, ‘Jan de Belastingman'. Daarin deed demissionair Staatssecretaris Wiebes een beroep op het "zelf-ethisch vermogen" van belastingplichtigen; die moeten niet telkens de mazen van de wet opzoeken. Dit moreel appèl is opmerkelijk aangezien de heffende en bestraffende overheid zelf – als het zo uitkomt – een dubbele moraal hanteert.

Gisteren betoogde ik op deze plaats dat de verhoging van het ab-tarief naar 28,5% die het kabinet voor dga's in petto heeft, volstrekt onnodig is. Door de verlaging van het algemene IB-tarief in box 1 naar 49,5% blijft het evenwicht tussen de IB-ondernemer en de VPB-ondernemer namelijk globaal net zo gelijk als nu. Kijkt men met een dga-bril naar de andere voorgenomen fiscale maatregelen in het regeerakkoord, dan is er nog veel meer aan de hand. En kan de conclusie geen andere zijn dan dat de dga het kind van de rekening is geworden.

Op 10 oktober jl. heeft het nieuwe kabinet het regeerakkoord gepubliceerd. Tegen de verwachting in bevat het regeerakkoord de nodige fiscale maatregelen. Veel van die maatregelen waren al uitgelekt via de dagbladpers, maar veel maatregelen ook nog niet. Daar zitten ook enkele brisante bij. Een daarvan is wat mij betreft de verhoging van het ab-tarief in box 2 van thans 25% naar 28,5% in 2021. Dat is een maatregel die naar mijn mening onnodig is en zo snel mogelijk weer van tafel moet. Hij is ook gebaseerd op een misverstand. Ik leg dit uit.

Sinds jaar en dag roept het kabinet dat het belastingstelsel in Nederland eenvoudiger moet worden. Gepleit wordt voor één tarief voor iedereen, de zogenoemde vlaktaks. In 2005 nam de VVD voor het eerst de invoering van de vlaktaks op in het partijprogramma. Ook dit jaar zien we de vlaktaks weer verschijnen, namelijk in het partijprogramma van het CDA. Wat houdt de vlaktaks nou eigenlijk in?

Frank Elsweier vraagt zich af of een op Duitse leest geschoeide Gewerbesteuer iets voor Nederland zou kunnen zijn.

Terwijl de datum van 1 juli met rasse schreden nadert zijn er nog grote onduidelijkheden over de fiscale behandeling van DGA-pensioenpolissen. Er is daarom geen tijd om DGA's vóór 1 juli een zorgvuldig advies te geven. Maar de DGA met een pensioenpolis moet wel vóór 1 juli de keuze maken om de polis wel of niet naar de eigen BV over te dragen. Want na 1 juli is overdracht niet meer mogelijk.

Op 7 juni a.s. gaat de parlementaire ondervraging naar fiscale constructies eindelijk van start. Maar wat zijn nu eigenlijk de risico's die de voor ondervraging opgeroepen getuigen en deskundigen lopen? Dit vraagstuk kwam tot nu toe niet uitgebreid aan bod. Ten onrechte, want juist hier valt het nodige over te zeggen.

Leo Mertens beschrijft de wettelijke instrumenten die kunnen worden ingezet in de strijd tegen de Brabantse drugscriminaliteit.

Op 1 januari 2012 is artikel 10a van de Algemene wet inzake rijksbelastingen (AWR) in werking getreden: belasting- of inhoudingsplichtigen moeten zelf onjuistheden en onvolledigheden in hun aangiften omzetbelasting melden. Sindsdien is het niet doen van deze suppletie beboetbaar gesteld in artikel 10a jo. 15 van het Uitvoeringsbesluit Omzetbelasting 1968 (UB OB).

In zijn uitspraak van 11 januari 2017 heeft de rechtbank Zeeland/West-Brabant op pijnlijke wijze een hiaat vastgesteld in het systeem van de herinvesteringsreserve.

Bert van den Kerkhof vraagt zich af hoe je moet omgaan met een ondernemer die zijn melkveehouderij staakt maar zijn onderneming voort blijft zetten. Welke kwalificatie krijgt de subsidie? Nog meer beladen is de vraag hoe in fiscale zin met de fosfaatrechten moet worden omgegaan.

Stel je krijgt in 1991 een Zwitserse bankrekening van je ouders geschonken die nog niet zijn overleden. In 2014 geef je de bankrekening bij de Belastingdienst aan. Dat er inkomstenbelasting over het vermogen moet worden betaald is zonneklaar. Maar hoe zit het nou met de schenking van 23 jaar geleden? Heeft de Belastingdienst een wettelijke grondslag om een (navorderings)aanslag op te leggen?

Na de programma's van de linkse, confessionele en liberale partijen op agro-fiscale plannen bekeken te hebben is het nu de beurt aan enkele partijen die niet goed in een bepaalde richting te duiden zijn: 50PLUS, DENK, VNL en de PVV. U kunt ze aanduiden als on-issue partijen, al wordt hen daarmee wellicht onrecht gedaan.

Nooit gedacht dat onze Nederlandse boeren, tuinders en vissers zo'n ontzettend hoge aaibaarheidsfactor hebben. Ook de verkiezingsprogramma's van de (sociaal-) liberale partijen VVD (Zeker Nederland) en D66 (Kansen voor iedereen) ontkomen niet aan superlatieven voor de primaire sector. ‘Zonder boeren … geen eten op tafel, wereldklasse, wereldfaam' (VVD) en ‘… zeer innovatief, productief en koploper in de wereld' (D66). Maar concreet op agro-fiscaal gebied wil het in beide programma's maar niet echt worden.

In de eerste bijdrage in deze verkiezingenreeks besloot ik met de conclusie dat ‘de verkiezingsprogramma's van de linkse partijen op het gebied van de agrofiscaliteit elkaar weinig ontlopen'. De vraag is of dat bij de drie traditionele confessionele partijen (wellicht zou DENK daar ook onder gebracht kunnen worden, maar daarover in een latere aflevering meer) ook het geval is. Wat hebben CDA (Keuzes voor een beter Nederland), CU (Hoopvol Realistisch) en SGP (Stem vóór het Leven) op agro-fiscaal gebied in hun verkiezingsprogramma te melden?

Sylvester Schenk vraagt zich af of de verkiezingsprogramma's van de linkse partijen iets bevatten op het gebied van de agrofiscaliteit.

Het uitfaseren van het pensioen in eigen beheer kan mogelijk tot een belaste schenking leiden van de partner aan de DGA of vice versa. Staatssecretaris Wiebes heeft tijdens de parlementaire behandeling van het wetsvoorstel ‘uitfasering PEB' aangegeven wanneer er volgens hem wel of geen sprake is van een schenking. Wiebes biedt de praktijk echter onvoldoende rechtszekerheid.

Een stabiele fiscale wetgever is meer dan wenselijk, zowel in tijden van economische stabiliteit als in periodes van instabiliteit. Dat zal niemand ontkennen. Maar op dit moment is die stabiele fiscale wetgever er wat mij betreft niet. Om orde in de fiscale chaos te brengen is een sterke leider nodig met als absolute voorwaarde de titel van fiscalist.

Fiscaliste Bernadette Roos-van Diemen staat stil bij het 25-jarig bestaan van de Landelijke Landbouwnormen.

De dga heeft vanaf 2017 de mogelijkheid het in eigen beheer opgebouwde ouderdoms- en partnerpensioen af te kopen of om te zetten in een aanspraak ingevolge een oudedagsverplichting (ODV). Om de positie van de partner te versterken heeft staatssecretaris Wiebes geregeld dat de partner - echtgenoot, geregistreerd partner of de ongehuwde samenlevingspartner - hiermee moet instemmen. In samenhang hiermee zijn oeverloze en onnavolgbare parlementaire discussies gewijd aan de vraag hoe een compensatie voor de partner er uit moet zien. Een simpele basisvraag ziet men echter over het hoofd: van wie is het pensioen?

Het Belastingplan 2017 bevat een maatregel die nog relatief weinig pennen in beweging heeft gebracht: het uitvoeren van de motie van de Tweede Kamerleden Bashir/Groot om belastingontwijking via de sluiproute van een Vrijgestelde Beleggingsinstelling (VBI) tegen te gaan. Het effect van dit voorstel is negatief, hetgeen ik in deze bijdrage zal toelichten.

President Reagan had geen zorgen over het begrotingstekort: "It is big enough to take care of itself." Maar de staatsschuld vond hij kennelijk niet groot genoeg, want tijdens zijn presidentschap steeg de Amerikaanse staatsschuld met $ 2.288 miljard, van 37% van het bruto binnenlands product naar 58%. Toch zou menige EU-lidstaat nu in zijn handen knijpen bij een staatsschuld van 58% van BBP. Dat is zelfs lager dan het maximum van de corrective arm van het Europese Groei- en Stabiliteitspact (60%).

De Wet uitfasering pensioen in eigen beheer is door de Tweede Kamer aangenomen! De Eerste Kamer mag zich er nu over buigen. De verwachting is dat ook de Eerste Kamer het wetsvoorstel ‘gewoon' aanneemt. Het zal er dus wel van komen. Op een handvol uitzonderingen na zal ook niemand daar echt rouwig om zijn. In alle eerlijkheid: het kon ook zo niet langer doorgaan. Het ziet er dus naar uit dat staatssecretaris Wiebes het wetsvoorstel succesvol naar het Staatsblad zal begeleiden.

Vanaf 1 juli 2011 kennen we de informatiebeschikking. Bij informatiebeschikking stelt de inspecteur vast dat een of meer van de in artikel 52a AWR vermelde verplichtingen niet is nageleefd. De belastingplichtige kan vervolgens aan de belastingrechter voorleggen of de inspecteur terecht een informatiebeschikking heeft genomen.

In 2017 keert de eenmalig verhoogde schenkingsvrijstelling van € 100.000 voor de eigen woning terug in de Successiewet. De vrijstelling geldt niet alleen voor kinderen, maar ook voor andere verkrijgers. De nieuwe wetgeving is vorig jaar al aangenomen, maar geeft nog steeds veel aanleiding tot vragen.

Stelt u zich eens voor, het is augustus 2017 en u bent de gelukkige leaserijder van een gloednieuwe Porsche Cayenne, net op kenteken gezet. Op de A2 tussen Utrecht en Amsterdam raast u voorbij een schim die vergeleken met uw bakbeest amper vooruit lijkt te komen. "Rijdt dat ding überhaupt wel?" vraagt u zich af.

Oninbare vorderingen; erg vervelend als een ondernemer daarmee te maken krijgt. Naast de commerciële impact is er ook nog een fiscale impact. Nog vervelender is dat de btw op dergelijke vorderingen door een ondernemer voorgefinancierd moet worden. De wettelijke regeling voor een teruggaaf van btw op oninbare vorderingen gaat wijzigen als het Belastingplan 2017 zoals gepresenteerd wordt ingevoerd.

Allereerst mijn excuses voor de grote woorden in de titel, maar ik hoop dat ik uw aandacht heb. Die zou ik – zo leert de ervaring – waarschijnlijk niet gehad hebben als de titel luidde ‘belangrijk aandachtspunt bij aanpassing pensioen in eigen beheer'. Wat is er aan de hand?

Fiscaal-juriste Alies Visscher schrijft over de betekenis van een recent arrest van de Hoge Raad voor de agrarische fiscale praktijk.

Nee, het was geen fiscale pakjesavond op Prinsjesdag 2017. Ook geen strooifestijn, voegde oud-collega Julian Sterk daar op Linkedin terecht aan toe. Er leek niets te vinden te zijn waarvan de agrarische sector even moest gaan zitten.

Zoals bekend kan enkel door landbouwbedrijven een beroep op de landbouwvrijstelling van art. 3.12 Wet IB 2001 worden gedaan. Wat in dit kader onder een landbouwbedrijf moet worden verstaan is te vinden in het tweede lid van deze bepaling. Met landbouwbedrijf worden verder – aldus de slotzin van het tweede lid - gelijkgesteld binnenvisserij en visteelt. De ogenschijnlijk duidelijke omschrijving van het begrip landbouwbedrijf laat ruimte voor de nodige discussie en – in het verlengde daarvan – procedures. Vooral de vraag of een bedrijf waar paarden worden gehouden een landbouwbedrijf in de zin van de landbouwvrijstelling (en de WOZ!) vormt wordt met enige regelmaat uitgeprocedeerd. Maar er is meer.

Jordy Baron vraagt zich af of de navorderingstermijn door middel van artikel 66 lid 3 SW kan herleven.

Sander Schilder beschrijft in literaire termen de volgens hem desastreuze gevolgen van de partnerproblematiek wanneer het pensioen in eigen beheer - zonder een heldere parlementaire uiteenzetting en goede oplossing voor de PEB-partner gehuwd onder huwelijkse voorwaarden - wordt afgeschaft.

Voor per 1 januari 2016 vpb-plichtig geworden overheidsbedrijven zijn het drukke tijden. Onderzocht moet worden in welke gevallen zij een onderneming drijven, of zij in aanmerking kunnen komen voor een vrijstelling etc. Voorts zal de komende maanden moeten worden nagedacht over de openingsbalans die per 1 januari 2016 moet worden opgesteld.

Voordat Europa overschaduwd werd door de Verlichting, stond het eigendomsrecht (voor burgers) hoog in aanzien. Directe belastingheffing was allesbehalve vanzelfsprekend en werd dan ook beperkt tot situaties waarin de staat in nood verkeerde. Nadat de daaraan ten grondslag liggende waarden werden afgezworen, kon onteigening door de staat welig tieren. De voorbeelden uit de negentiende en het begin van de twintigste eeuw zijn legio. Het besef halverwege de vorige eeuw dat mensenrechten nodig zijn om despotisme in te dammen, leidde ook tot bescherming van het eigendomsrecht door het EVRM. Weliswaar werden daarmee de oude waarden niet hersteld, als lapmiddel kan art. 1 EP EVRM prima dienst doen om de vereiste rechtsbescherming te bieden.

Hoe verder met het pensioen in eigen beheer? Wiebes wil er van af. Eerder stelde hij al een 80%-regeling voor. Dat zou dan alweer de vierde 80%-regeling zijn. Echter, vanuit de NOB, het RB en de Tweede Kamer is aangegeven dat een heffingsgrondslag van 80% niet voldoende is. Dus komt Wiebes nu met een aangepast voorstel: 70%! Zal dat voorstel wel acceptabel zijn? Of moet Wiebes nog meer water bij de wijn doen? Het lijkt wel alsof hij op de souq staat te onderhandelen over de prijs van een tapijt. "Afkoop pensioen? Special price, my friend!" Als extraatje geeft Wiebes er nog een afwikkelings-OSEB bij.

Mijn oog valt op een (met respect) ‘klein arrestje' van 26 februari 2016 (ECLI:NL:HR:2016:319). ‘De WOZ-waarde speelt geen rol bij het bepalen van de hoogte van de schenking', zo luidt de titel. De neiging is om het arrest op de stapel te leggen voor later, als zijnde minder urgent. Maar de sleutelwoorden ‘schenking' en ‘waarde woning' prikkelen.

De inkeerregeling blijft de gemoederen bezig houden. Is het geen groepsaanvraag voor (voormalig) rekeninghouders bij de Zwitserse UBS-Bank, dan is het wel het debit- en creditcardproject. Het aanpakken van zwartspaarders lijkt inmiddels wel een ‘prosecutors darling'. Is er een grens en zo ja, waar ligt die?

Na alle brieven van staatssecretaris Wiebes en alle boze, verontwaardigde en gelukkig ook genuanceerde reacties hierop zal het voor de meesten onder ons wel duidelijk zijn: aan alles komt een eind, ook aan pensioen in eigen beheer! De vraag of en zo ja wat er voor in de plaats komt is interessant, maar daar is al zo veel over gezegd en geschreven dat ik het daar niet over ga hebben. OSEB (oudedagssparen in eigen beheer) of uitfaseren? De tijd zal het leren.